Гармонические паттерны очень удобны в использовании на форексе. Уровни фибоначчи сложно недооценить, это универсальный указатель возможных точек разворота, и они часто могут применяться в качестве сигнала. Основное преимущество – довольно короткие стопы, ведь уровень либо провоцирует разворот, либо цена его проходит и идёт к следующему. Конечно, подобная система торговли не идеальна, иначе все работали бы исключительно по фибоначчи и были в плюсе. Но, как известно, такого не бывает, поэтому, чаще всего торговля идёт по уровням с использованием дополнительных сигналов. Совсем другое дело – комбинации уровней, которые складываются в специальные паттерны, такие как Бабочка, Краб, Летучая мышь и другие. Здесь у нас будет целая последовательность, это значительно повышает шансы на успех, ведь рынок постоянно повторяет одни и те же ситуации и шаблоны. Рассмотрим этот простой и эффективный паттерн, который имеет разворотный смысл.

Записаться на курс "Снайпер для начинающих" можно здесь

Общее описание Краба

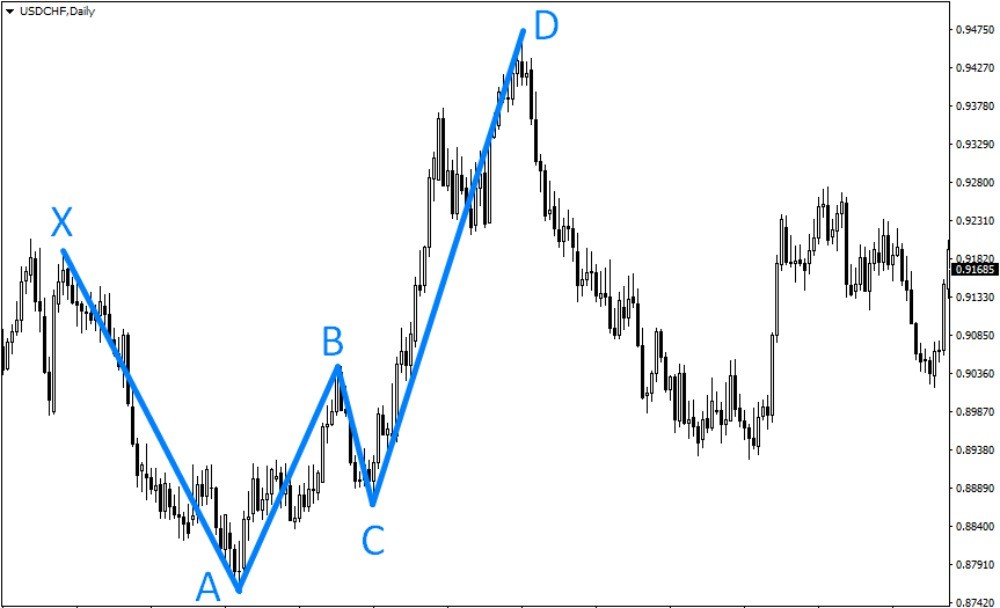

Эта гармоническая модель встречается на любых торговых инструментах и тайм фреймах, но лучше работать с графиками хотя бы часового периода. Чем крупнее масштаб, тем надёжнее будет модель, это относится к вообще любым средствам анализа, начиная от индикаторного, свечного, волнового и заканчивая фундаментальным. Формирование происходит в следующем виде:

- Есть движение на рынке, которое можно считать одной волной. Это означает, что в рамках формирования нет глубоких и продолжительных коррекций.

- Затем происходит разворот, и цена корректируется по отношению к этому движению на расстояние от 38,2% до 61,8%.

- Происходит новый разворот и теперь уже это движение корректируется к предыдущему в диапазоне от 38,2% до 88,6%. Крайнее значение совпадает с тем, что есть в паттерне Летучая мышь.

- Последнее движение формируется в размере 161,8% от первой волны.

Как не сложно заметить, Краб отличается от других моделей достаточно большим размером второй части. Нельзя сказать, что он лучше или хуже других гармоников, но форма не совсем привычная, если трейдер значком лишь с бабочками. Стоит отметить, что соотношения, связанные с показателем 61,8% являются основой всего ряда фибоначчи, а 161,8% мы получаем делением 100% на 0,618. В работе обычно рассматриваются основные валютные пары, это связано с достаточно строгими соотношениями между волнами, а на кроссах с их высокой подвижностью такое встретишь не часто. Но здесь всё зависит от периода, крупные графики кроссов тоже подойдут, главное, не забывать ставить стопы и не передвигать их в надежде на разворот. Если модель ломается, и цена уходит дальше за 161,8% - это будет уже не модель Краба.

Как торговать паттерн Краб

Для упрощения поиска и идентификации паттерна Краб можно воспользоваться специальным индикатором, разработанным именно для этих целей. Он называется ZUP, это модифицированный классический индикатор zigzag, который разбивает колебания на бычьи и медвежьи посредством фильтрации. В итоге получается очень удобно – индикатор сам размечает все движения и изучает соотношения между ними. Если последовательность волн показывает коэффициенты между собой, которые соответствуют одному из заложенных в индикатор шаблонов, то он отобразит этот паттерн на графике в виде синих треугольников. По форме они напоминают крылья бабочки, поэтому так называю не только паттерны Песавенто, но и Крабов. Помимо прочего, ZUP ещё удобен и тем, что показывает область по времени и цене, в рамках которой Краб может завершиться.

Есть горизонтальные уровни, отмеченные желтым и голубым цветом, они обозначают соотношения фибоначчи, привязанные к первому движению и к третьему. Соответственно, чем ближе они расположены, тем больше форма Краба будет соответствовать шаблону и тем выше вероятность его хорошей отработки. Рекомендации по торговле получаются следующими:

- Открывать сделку следует возле таких соотношений. Торговля ведётся на разворот, подразумевается смена тренда. Если последнее движение было бычьим, то мы продаём, и наоборот – если было медвежьим, то мы покупаем.

- Сто приказ следует располагать либо на небольшом расстоянии от точки входа (20-40 пунктов для тайм фрейма Н4, не более), либо же убираем за красную рамку. Первый вариант актуален тогда, когда у нас в рамке есть не 2 уровня, а более. Цена может пройти одну пару значений и двинуться к следующей. Получается стоп и новый вход по достижении этих уровней.

- В качестве тейк профита рекомендуется брать соотношения фибоначчи, наложенные на весь диапазон паттерна Краб. Основными ориентирами будут значения от 38,2% до 61,8%. Большинство моделей отрабатывает именно до них. Также, если торгуем по индикатору ZUP, то можно рассматривать красную пунктирную линию, которая соединяет начало первой волны в паттерне и окончание второй волны. Этот метод из графического анализа, он достаточно актуален.

Как видим, ничего сложного нет, особенно, если упростить поиск модели таким способом. Работа с Крабом будет прибыльной на продолжительном периоде времени, о какой-либо статистике можно говорить после того, как будет проторговано хотя бы 10 паттернов. Бывает так, что подряд получаются несколько неудачных входов, но стопы обычно гораздо меньше профита и одна успешная сделка перекроет минусы, полученные по нескольким паттернам до этого. На старших тайм фреймах модели обычно более совершенные, соотношения между движениями соблюдаются хорошо и вероятность успеха увеличивается. Но это требует терпения, нередко развороты происходят с небольшой консолидацией вблизи точки входа. На дневном графике такой разворот может продолжаться даже 1-2 недели, но зато движение после него будет быстрым и масштабным.

Записаться на курс "Снайпер для начинающих" можно здесь

В очень редких случаях на графиках можно увидеть такую фигуру как глубоководный Краб – это разновидность рассматриваемого Краба, у которого последнее соотношение нередко доходит до 261,8%. Единично встречаются движения вплоть до 423%. Такие резкие тренды обычно заканчиваются также резко, поэтому вход и риски вполне оправданные, есть вероятность взять сотни пунктов профита с изначальным стопом в 30-50 пунктов. Что можно назвать прекрасным соотношением тейка к стопу, немногие модели и стратегии могут таким похвастаться. Подводя итог, можно сказать, что Краб – типичный гармонический паттерн с довольно крупной правой частью, по которой его легко опознать. Торговля ведётся по стандартном для этих моделей сценарию, надёжность достаточно большая. На старших периодах можно торговать даже очень волатильные кроссы.

Комментарии