Японские свечи на данный момент можно назвать самым популярным видом представления ценовых колебаний. В терминале обычно есть возможность переключаться между разными вариантами, но большинство использует именно свечи. Это достаточно легко объяснить – происходит фильтрация слишком большого объёма информации, часть которой не имеет вообще никакого значения. При этом у нас есть возможность менять степень подробности графика инструмента форекс или любого другого – для этого существуют тайм фреймы. Таким образом, мы можем выбрать любой масштаб, а при наличии специального скрипта создавать свои собственные, хоть 23-минутные. Японские свечи для начинающих торговать обычно не представляют никакой сложности, достаточно лишь понять алгоритм образования каждого элемента графика. Впоследствии многие трейдеры понимают, что это наиболее информативный метод передачи информации, который, кстати, породил отдельный вид анализа – свечной.

Записаться на курс "Снайпер для начинающих" можно здесь

Японские свечи – как правильно читать

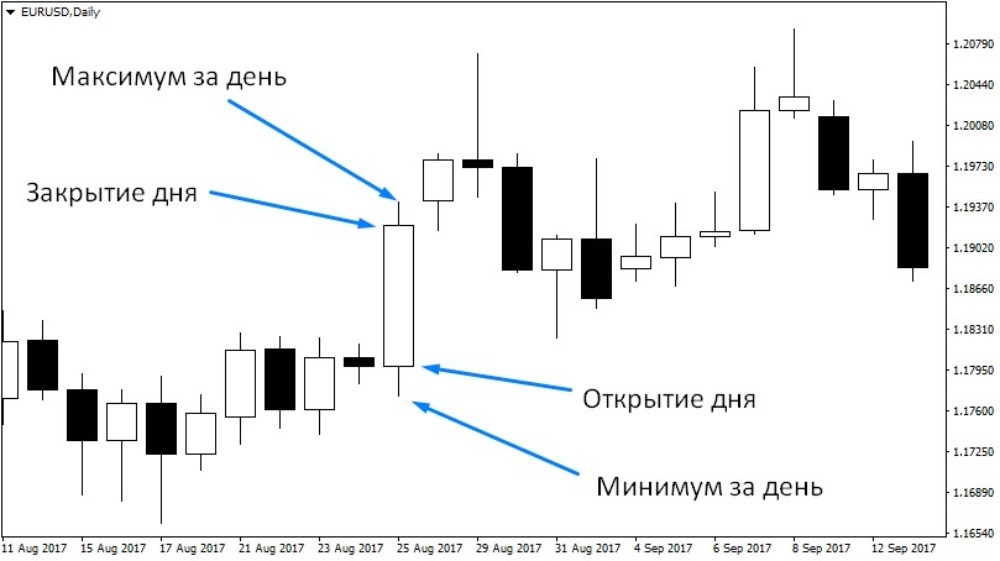

Итак, для того, чтобы научиться читать графики, нужно знать принцип, по которому они строятся. Японские свечи представляют собой структурные единицы, состоящие из двух ключевых элементов:

- Прямоугольник, который называется телом свечи. В редких случаях это может быть горизонтальная чёрточка, это мы рассмотрим далее.

- Отрезок, начинающийся от верхней границы этого прямоугольника. Является верхней тенью свечи, также в ходу название “фитиль”. Может отсутствовать.

- Точно такой же отрезок, только в нижней части. Тоже может отсутствовать.

Как правило, у большей части свечей есть и хорошо видимый прямоугольник, и обе тени. Однако, в зависимости от того, что происходит на рынке, форма может достаточно сильно меняться под воздействием разных событий и активности участников рынка, особенно, на форекс. Теперь рассмотрим сам процесс формирования свечи за определённый промежуток времени и покажем, как образуется каждый из перечисленных элементов японских свечей. Всего есть 4 основных показателя:

- Уровень открытия свечи. Это ценовое значение, которое было на рынке в момент начала формирования свечи. Оно даёт начало телу свечи – тому самому прямоугольнику. Это значение неизменно и сохраняется до самого момента, когда свеча будет закрыта, то есть закончится обозначенный период времени.

- Уровень закрытия свечи. Это значение цены на момент окончания формирования. В процессе, пока свеча не закрыта, тело может меняться, становиться больше, меньше и так далее. Если цена закрытия будет выше цены открытия, то мы получаем белую свечу. Если же цена закрытия ниже, то – чёрную. Конечно, всё это можно настроить под свой вкус. То, что описываем, является стандартной цветовой схемой, позволяющей быстро оценивать график.

- Нижняя тень. Она показывает, насколько низко опускалась цена в процессе образования свечи. То есть, цена достигала какого-то минимума, затем пошла наверх. Тень покажет, докуда она опускалась.

- Верхняя тень. По аналогии с предыдущим показателем, она показывает экстремум, но только теперь это уже максимум, который показывала котировка.

Вот так формируются японские свечи. Многообразие форм объясняется тем, что некоторые элементы могут совпадать. Например, при цене закрытия на том же уровне, что и открытие, мы получим как раз ту самую горизонтальную чёрточку. А в случае, если цена непрерывно росла перед самым закрытием, то у нас не будет верхней тени, а будет просто тело с возможной нижней тенью. В очень редких случаях свеча может представлять собой одно лишь тело вообще без теней, но это встречается на графиках совсем не часто.

Типичные формы японских свечей на форекс

Анализ японских свечей достаточно многообразен. Начинать следует с самого простого, а именно определённых показателей свечи. По форме можно многое сказать, даже не вдаваясь в подробности свечных моделей, это уже более сложная методика. Самыми распространёнными типичными формами японских свечей являются:

1. Свечи с крупными телами, которые закрываются в одном и том же направлении. Например, это может быть несколько белых свечей подряд, или же чёрных. Из описанного процесса образования мы делаем простой вывод – на рынке присутствует тренд. То есть за каждый промежуток времени цене удаётся сдвинуться на некоторое количество пунктов. Бывают интересные ситуации, когда до практически последнего момента свеча остаётся чёрной на бычьем тренде, а к моменту закрытия устремляется вверх и становится белой, закрываясь по тренду.

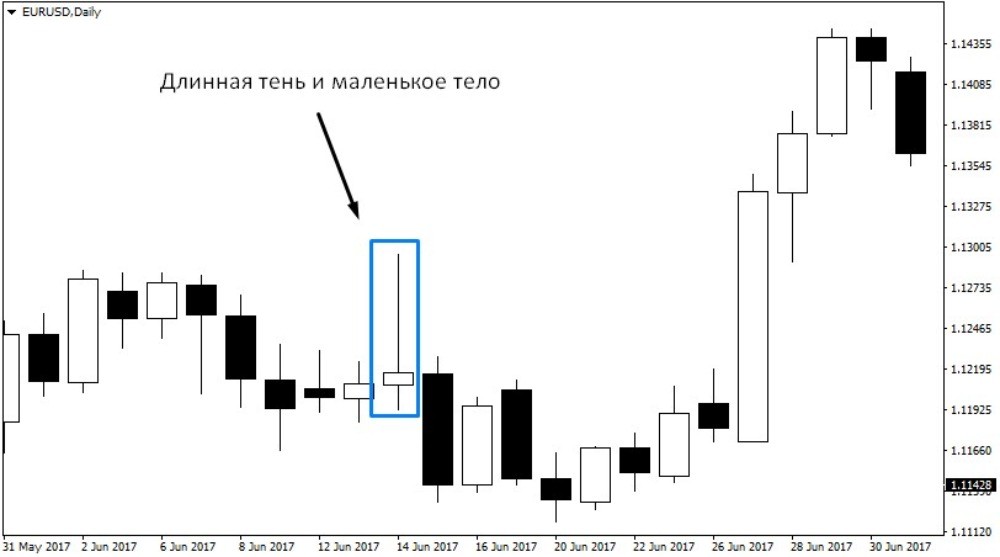

2. Японские свечи с небольшими телами, но имеющие достаточно длинные тени. Это как раз противоположная ситуация, которая показывает неуверенность рынка. В процессе образования одной свечи происходит движение вверх, затем вниз и впоследствии цена возвращается примерно туда же, откуда начиналось формирование. И это всё в рамках одной свечи, а теперь представим себе, что происходит, если таких свечей несколько подряд. Получается типичный флэт. Сигналом к его окончанию будет появление последовательности свечей с относительно большими телами по сравнению с тенями.

3. Свечи с небольшими телами и одной большой тенью. Тут могут быть разные варианты – длинная нижняя тень и чёрное или белое тело, длинная верхняя тень и тоже разный цвет тела. Суть таких свечей обычно заключается в том, что есть сильный противоположный интерес, который быстро возвращается цену назад. Это может быть, как сильная поддержка для тренда, так и сильное сопротивление для него. Такого рода свечи нередко используются в свечном анализе, то есть являются моделью, после которой можно ожидать определённое движение.

Каждая свеча уникальна, но вместе с этим у них есть много общих черт, нам необязательно видеть совпадение пункт в пункт с какой-либо ситуацией в прошлом, чтобы сделать определённые выводы. Как правило, внимание уделяется соотношениям между телом свечи и её тенями. На основании этого строится популярный свечной анализ.

Свечные модели в трейдинге на форекс

Первые закономерности в формировании японских свечей были замечены ещё несколько веков назад. Торговцы рисом на рынках Японии записывали те самые 4 ключевых показателя цены за промежуток времени и увидели некоторые особенности. Затем интерес к японским свечам несколько угас и вновь проявился уже в 20-м веке, после того, как была выпущена книга Стива Нисона. Он выделил наиболее типичные модели, которые подразумевают определённое поведение цены после их образования. Как правило, внимание в них уделяется размер тел по сравнению с тенями, а также форме свечей по отношению друг к другу (это относится к моделям, состоящим из более, чем одной свечи). Всего есть три основные категории японских свечей в рамках комбинаций:

- Японские свечи, после которых предполагается разворот рынка. Это достаточно большая группа паттернов, которые прекрасно работают на всех рынках, в том числе и Forex. Предположить разворот цены обычно достаточно сложно, поэтому такого рода сигналы, дополненные ещё каким-либо методом анализа, например, уровнями поддержки или сопротивления, могут дать возможность зайти в рынок гораздо раньше. Это, в свою очередь, предполагает более короткий стоп приказ, а также увеличенный тейк профит. Разворотные модели состоят как из одной единственной свечи, так и из нескольких.

- Модели продолжения тренда на рынке. Это группы свечей, которые указывают на то, что рынок не намерен разворачиваться и можно ожидать дальнейшее движение в рамках имеющейся тенденции. Такие японские свечи помогают трейдерам, торгующим в долгосрочной перспективе, то есть тем, кто берёт значительную часть тренда, а не выскакивает из сделок, как только цена прошла какой-то диапазон в плюс. Но даже в краткосрочной перспективе это можно использовать, например, в торговле внутри дня. Если мы увидели такую модель, то дальше ждём начала движения по тренду и может взять какое-то количество пунктов на нём.

- Модели двойного значения. Такие модели отличаются от остальных тем, что сами по себе не могут дать определённого сигнала, их нужно рассматривать в контексте того, где образовалась модель, как выглядят соседние свечи, что вообще происходит на рынке. Они могут указывать как на то, что тенденция может смениться, так и на то, что она продолжится. В целом, нельзя назвать их совсем бесполезными, есть некоторые нюансы, которые позволяют всё же получать информацию. Например, образование нескольких подряд свечей с длинными тенями против тренда на крупных тайм фреймах обычно говорят о развороте.

Японские свечи образуют много разных моделей, все не перечислить, каждую следует рассматривать отдельно. Однако, есть некоторые свойства, которые присущи практически всем моделям. Например, ориентир по минимальной цели отработки принято считать самим размером модели. Гораздо чаще это получаются большего размера цели, ведь развернувшийся рынок может развивать новый тренд достаточно долго. Если такой подход совместить с, допустим, правилом Сейфа, то в итоге может получиться профит, значительно превышающий даже самые смелые изначальные планы.

Тайм фреймы

Разобравшись с тем, как правильно читать японские свечи, перейдём к другому важному параметру, определяющему степень фильтрации графика – тайм фрейму. Под этим понятием подразумевается период времени, который будет формироваться свеча. Например, если с 12:00 по Гринвичу мы будем в виде японской свечи записывать информацию в течение получаса, то увидим одну форму. А если мы тоже самое будем делать на протяжении 4 часов, то увидим совершенно другую. Под различные варианты торговли требуется разный период. В связи с этим в торговом терминале по умолчанию добавлены самые полезные тайм фреймы, которые применяются как по отдельности для работы, так и в совокупности:

1. М1-М5. Это очень подробный график, который показывает практически каждое значимое колебание. Обычно используется теми, кто торгует на новостях, а также в скальпинге. Сразу стоит отметить, что большинство индикаторов на таких малых периодах дают много ложных сигналов. Тем не менее, есть стратегии, которые рассчитаны именно на минутные графики японских свечей, но эффективность будет во многом зависеть от подготовки и опыта самого трейдера.

2. М15-М30. Уже более крупные периоды, которые, однако, имеют существенный недостаток. Дело в том, что торговые сутки делятся на разные торговые сессии, то есть динамика цены довольно сильно меняется в течение дня. Соответственно, на старте торгов мы можем видеть сильные колебания, в рынок заходят большие объёмы. И в это время свечи указанных тайм фреймов как раз и дают ложные сигналы. Например, за первые 15 минут торгов в Лондоне свеча М15 закроется ростом, а уже следующая полностью отыграет. На М30 мы получим вообще непонятно что. Так бывает довольно часто, поэтому первым довольно значимым периодом является следующий в списке.

3. Н1-Н4. Это периоды, на которых обычно можно видеть хорошо различимую тенденцию. Если её нет, то в этом случае на рынке крупный флэт. Практически все индикаторы из технического анализа рассчитаны как минимум на четырёхчасовой период. Особенно это относится к такой группе индикаторов как Осцилляторы. Самый популярный сигнал – дивергенция, обычно действительно хорошо работает только на графиках Н4 и выше. Не у каждого хватает терпения работать в таких масштабах, но зато эффективность сильно возрастает.

4. D1-W1-MN. Дневной, недельный и месячный тайм фреймы. Свечи за месяц редко кто использует, а вот дневные и недельные очень полезны в рамках анализа рынка. Такие японские свечи отражают результат взаимодействия и интересы всех участников на планете, то есть в течение одной дневной свечи у нас есть торговля азиатов, европейцев и американцев. Что же касается недельной свечи, то она показывает долгосрочные настроения, такие тренды обычно длятся довольно долго, если только нет узкого диапазона и флэта, в котором даже очень уверенная свеча запросто может быть перекрыта в обратном направлении следующей.

Те, кто торгует в краткосрочной перспективе, обычно просматривают графики Н1 для выявления основного направления рынка, намечают важные уровни, а затем уже переходят на М5-М15 или даже минутный. Основная проблема заключается в том, что на минутном периоде достаточно сложно работать с трендами – постоянно кажется, что сейчас будет разворот, откат и так далее. Недостатком же крупных периодов обычно считают запоздалость входов. Но она компенсируется более высокой надёжностью, в том числе и по индикаторам. Более того, японские свечи намного точнее могут предсказывать поведение цены, если их рассматривать на крупных периодах. Например, есть огромная разница – образовалась Падающая звезда на часовом графике или же на недельном. В первом случае это будет не очень достоверный сигнал, а во втором – очень надёжный.

Особенности работы, преимущества и недостатки японских свечей

Практически во всех моделях ключевое значение имеет цена закрытия свечи. Это неспроста, ведь удержание уровня или же пробой и закрепление являются очень важными с точки зрения трейдинга на форекс. Если у нас есть несколько свечей на примерно одном и том же ценовом уровне с длинными тенями вверх, которые показывают неспособность преодолеть ценовую область, а затем происходит закрытие свечи выше всех этих теней, то мы понимаем, что бычий тренд, скорее всего, продолжится. Так и получается, что к закрытию свечи активизируются и покупатели, и продавцы, и результат этой борьбы будет иметь большое значение.

Японские свечи можно назвать универсальным инструментом представления информации. Он обладает как плюсами, так и минусами, которые мы рассмотрим. Начнём с преимуществ:

- Свечи очень информативны. Они дают нам ровно те ключевые данные, которые важны в торговле. Если мы торгуем в среднесрочной перспективе, то нам интересны периоды Н1-Н4, а всё, что происходит на меньших, не имеет никакого значения. То есть отсекается поток лишней информации, остаётся только суть.

- Удобный вариант представления колебаний. При первом взгляде кажется, что это какой-то странный способ построения графика, но уже через совсем короткое время трейдер осознаёт, что это очень удобно и просто.

- Распространённость. Сейчас любой терминал, если только это не кустарная разработка какого-нибудь маленького брокера, предлагает такой тип графика. Аналитики также обычно работают с японскими свечами.

- Свечной анализ как отдельный вид прогнозирования. Он хорошо себя зарекомендовал, позволяет работать с достаточно высокой эффективностью, со временем трейдер учится использовать свечи даже на небольших периодах.

Всё это объясняет популярность японских свечей. Но также можно отметить и некоторые минусы, которые, впрочем, таковыми далеко не все считают. Итак, к недостаткам относят:

- Сложная классификация моделей. Действительно, странные названия вместе с иногда достаточно сложной структурой поначалу трудно воспринимать. Выход простой – осваивать свечные модели постепенно, одна за другой. Тогда и путаницы не будет.

- Ложные сигналы по моделям. И здесь всё тоже неоднозначно. Бывают ложные сигналы, это правда. Но на рынке ещё не придумали систему, которая давала бы всегда только правильный прогноз. Поэтому, стоит ознакомиться с различными методами анализа и выбрать наиболее подходящий для себя. Добавить к нему японские свечи как шаблоны и паттерны и затем использовать вместе. Таким образом, будет фильтрация сигналов, это значительно повысит общий положительный результат.

Записаться на курс "Снайпер для начинающих" можно здесь

Комментарии