Как правило, свечные модели обычно рассчитаны на графики крупных периодов, отработка таких сигналов может занимать дни и даже недели. И то, далеко не каждый вход будет успешным, иногда сделки закрываются по безубытку. Если трейдер использует правило Сейфа, то он получает какую-то часть прибыли. Если же нет – будет много нулевых результатов. Но также есть модели, которые достаточно успешно применяются и на часовых графиках рынка форекс, а некоторые с появлением опыта, начинают торговать даже на М30 и М15. Как мы понимаем, вероятность увидеть модель на графике малого тайм фрейма значительно возрастает, если рассматривать один и тот же промежуток времени. Например, за год может образоваться 5 Падающих звёзд на дневном графике, а на часовом за тот же год их будет 30.

Соответственно, в этом случае на первый план выходит такой показатель, как надёжность модели. Далее мы рассмотрим достаточно известную модель под названием Внешний бар. Это очень хорошая, надёжная и в то же время удобная комбинация свечей, которую можно применять в торговле на Forex, фондовых инструментах, сырье и множестве других. Посмотрим, как происходит формирование паттерна.

Записаться на курс "Снайпер для начинающих" можно здесь

Образование паттерна Внешний бар

Внешний бар относится к разворотным моделям, он даёт хорошую возможность заходить в рынок в самом начале движения. Сигнал достаточно сильный, он показывает мощное начало нового тренда, а такие движения обычно развиваются достаточно интенсивно. На графике мы видим следующее:

1. Цена движется в рамках текущего тренда, обычно это хорошо видимое стабильное изменение цены.

2. Далее происходит заключительное колебание в рамках тренда, после чего цена разворачивается и начинает ещё быстрее двигаться в противоположную сторону.

Так выглядит формирование нашей модели в уменьшенном масштабе. Теперь же посмотрим, что происходит на графике рабочего тайм фрейма, по которому мы и ориентируемся при входах в рынок. Там образуются два последовательных бара, образующих паттерн Внешний бар:

- Первый бар закрывается в направлении тренда.

- Второй бар обновляет трендовый экстремум и закрывается в противоположном направлении так, что поглощает весь диапазон первой свечи.

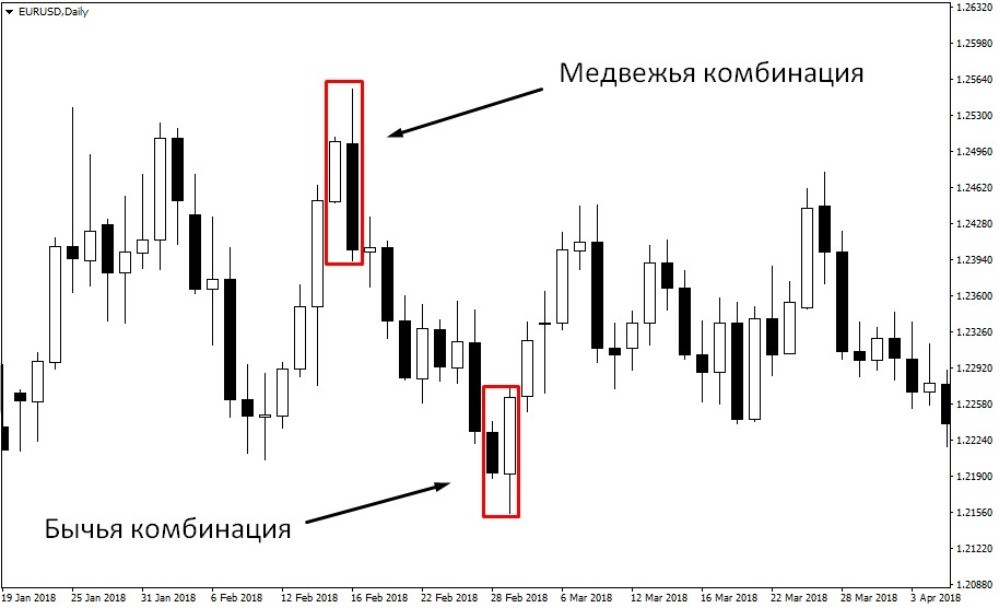

На практике лучше рассмотреть сразу и бычий вариант и медвежий. Если у нас текущий тренд направлен вверх, то мы должны увидеть такую последовательность:

- Первая свеча с белым телом.

- Вторая свеча обновляет максимум и закрывается ниже нижней тени первой свечи.

В случае медвежьего тренда:

- Первая свеча закрывается понижением, то есть имеет чёрное тело.

- Вторая свеча обновляет минимум, после чего происходит закрытие выше тени первой свечи.

Такая комбинация свечей даёт очень сильный сигнал. По факту получается, что рынок достаточно резко развернулся, и факт поглощения указывает на то, что баланс сил изменился не в локальном масштабе, а в более крупном и есть предпосылки для развития этого тренда. Стоит отметить, что некоторые научились использовать паттерн даже на М5, это говорит о действительно высокой работоспособности самого принципа, заложенного в эту, казалось бы, очень простую комбинацию. После того, как паттерн Внешний бар завершил отрисовку, обычно происходит небольшой откат назад, это последняя возможность выйти из прошлого тренда тем, кто по нему стоял. После этого обычно развивается движение. Чем крупнее тайм фрейм, тем больше времени у трейдера всё обдумать.

Типичные ситуации формирования паттерна Внешний бар

Как и у любой другой модели, есть определённые рыночные ситуации, которые могут спровоцировать появление такого паттерна. Рассмотрим несколько примеров:

1. Завершение локальной коррекции в рамках более крупного тренда. Многие замечали, что если есть устойчивый тренд, то коррекционные фазы иногда заканчиваются довольно внезапно. То есть формируется свеча, ничего не предвещает разворота, как вдруг тренд возобновляется. А поскольку трендовые движения всегда гораздо интенсивнее коррекционных, мы часто можем видеть паттерн Внешний бар как раз в такие моменты. И это прекрасная возможность зайти в рынок в самом начале. Более того, ситуация может повторяться, и каждый раз мы будем иметь возможность открыть позицию, которая с высокой долей вероятности в ближайшее время выйдет в хороший плюс и будет возможность поставить безубыток. Обычно свойственно горизонтаьно направленным коррекциям.

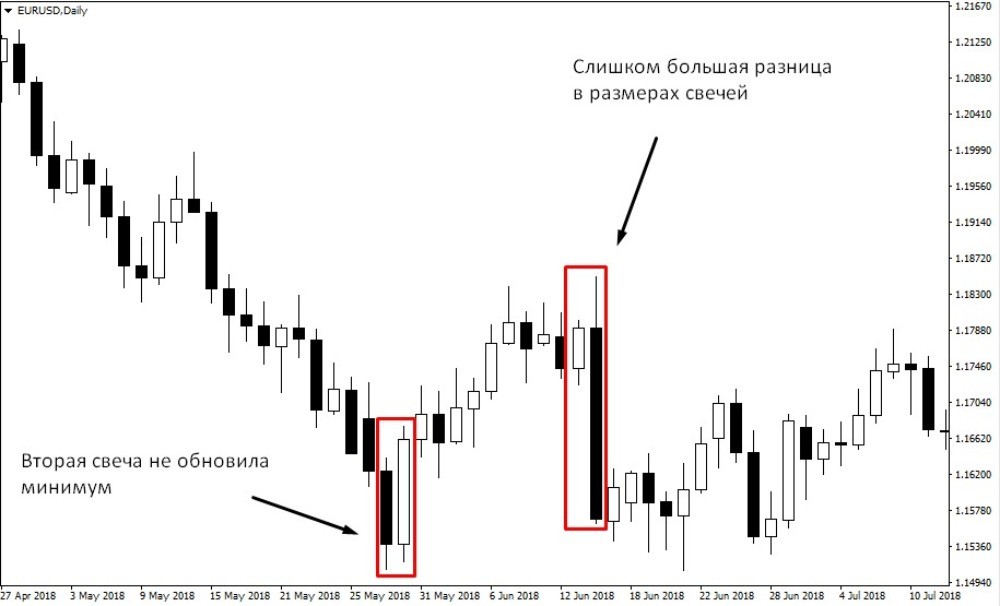

2. Новости, имеющие большое значение для рынка. Здесь подразумеваются всяческие пресс-конференции, где регуляторы объявляют свои планы, публикации изменения процентных ставок. Сама по себе процентная ставка имеет большое значение (хотя бы в рамках кэрри трейда), поэтому рынок реагирует на изменения, и эти изменения носят не краткосрочный характер. На малых периодах, например, на М30 или Н1, можно увидеть внешний бар как раз в момент начала пресс-конференции. Цена движется, допустим, вверх, а затем, уже по ходу выступления представителя регулятора, резко разворачивается и движется в уже совсем другую сторону. Это направление может сохраняться достаточно долгое время. Правда, стоит отметить, что очень большая разница в телах свечей должна насторожить даже в период таких важных новостей.

3. Завершение длительного тренда. Типичная ситуация – рынок долго двигался в одном направлении и в какой-то момент упирается в значимый уровень. Происходит довольно резкий отскок, и цена начинает безоткатно двигаться в противоположном направлении. Принято считать, что в этот момент начинается масштабная фиксация прибыли, и чем дальше движение развивается, тем большее количество позиций закрывают. Сформировавшийся в такой момент паттерн Внешний бар может дать хороший сигнал. Сам принцип движения понятен, но образоваться может и другая модель, не обязательно Внешний бар - Пин бар, Рельсы, Молот или Падающая звезда. То есть те свечи, которые показывают резкий разворот и смену конъюнктуры рынка.

Торговля по Внешнему бару

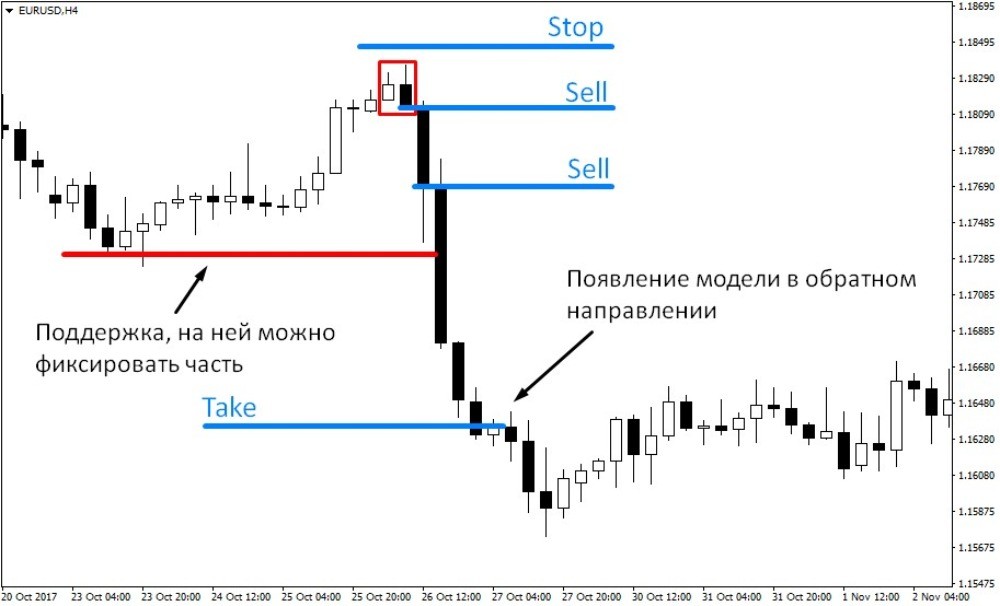

Торговые правила для этого паттерна достаточно просты. Главное – это дождаться окончания формирования, это ключевой момент всей модели. Если даже за 10 минут до закрытия четырёхчасового бара всё выглядит так, как надо и ещё и с запасом, то это не гарантирует, что ситуация не изменится за оставшиеся 10 минут. Перед закрытием начинается очень активное движение и всё может сильно измениться. Торговать лучше те модели, у которых вторая свеча не очень сильно отличается по размеру от первой, то есть не в разы. Входить можно следующим образом:

- Открывать позицию сразу после закрытия второй свечи модели. В этом случае мы не пропустим развитие тренда ни при каких обстоятельствах. Бывают, правда, уникальные ситуации, когда образуется расширяющийся диапазон, каждая последующая свеча перекрывает предыдущую, то есть это разнонаправленные сигналы подряд. Если получен стоп из-за такой формации, дальше торговать по этому инструменту не стоит, это может продолжаться достаточно долго.

- Позиция открывается после того, как сформируется ещё один бар после Внешнего бара. Он должен закрыться по направлению нового тренда, то есть по сути стать подтверждением того, что модель начала развитие тренда. Не очень популярный вариант, упускается диапазон тела этого бара, а также увеличивается стоп приказ.

- Открываем позицию после коррекции, если она последовала сразу за формированием модели. То есть, если у нас образовался паттерн Внешний бар с сигналом к снижению, то далее может быть коррекция вверх на 50-60% этого Внешнего бара. Так происходит далеко не всегда, но такой вход даст сокращение стопа, а также увеличит прибыль.

Стопы всегда ставим за разворотную точку. Можно добавить небольшой отступ. Некоторые не ставят сам стоп, а ждут закрытия следующих баров. В этом случае модель считают поломанной тогда, когда бару рабочего тайм фрейма, на котором образовалась модель, удаётся закрыться за самим паттерном, то есть как бы “поглотить” его. Довольно рискованный метод, лучше так торговать только после того, как появится достаточный опыт в торговле Внешнего бара. В общем, стандартная рекомендация – убираем за паттерн и не придумываем ничего сложного.

Тейк профит определяется следующими возможностями:

- Цена обычно проходит расстояние как минимум равное диапазону самой модели. Чаще всего это 2 и даже 3 диапазона. В этом случае, правда, изначальное соотношение тейка к стопу будет 1, то есть они равны, но обычно цена идёт дальше.

- Ещё один вариант – ближайшая точка или зона, которая может если не развернуть, то замедлить движение. В качестве ориентира берём ближайшие поддержки и сопротивления с рабочего тайм фрейма. Также стоит провести трендовую линию для того тренда, который окончился формированием нашей модели.

Есть и некоторая золотая середина между комфортным удержанием позиции и получением прибыли. Например, мы можем зафиксировать треть объёма позиции сразу после того, как цена прошла расстояние, равное размеру модели (первый вариант). Затем Переводим стоп приказ в область безубытка. Ждём, когда цена пройдёт ещё один диапазон или же пока не упрётся в отмеченное сопротивление или поддержку. В этом месте фиксируем ещё одну треть позиции. Остальное можно так и оставить в безубытке до тех пор, пока не будет чёткого сигнала к тому, что тренд опять сменился. Им может оказаться новая разворотная модель или же сигнал со старших периодов.

В общем, тут пригодится умение анализировать график, это поможет брать гораздо больше прибыли, чем если бы мы придерживались стандартных соотношений, рекомендуемых в большинстве мануалов по свечам. Получается так далеко не всегда, но зато один большой тренд, начавшийся с паттерна Внешний бар, даст сразу много, нужно лишь терпеливо ждать. В любом случае, стоит посмотреть, как отрабатывала эта комбинация свечей на истории инструмента, на котором она образовалась – будь то форекс или иной рынок.

Записаться на курс "Снайпер для начинающих" можно здесь

Комментарии